中国版弃籍税提议与个人和实体税务居民如何认定

最近两会期间有许多信息值得关注,其中一个提议值得高净值人士以及有移民倾向的人士关注,这个提议是弃籍税,在国外一些国家这个税种已经存在多年,主要目的是反和控制财产转移。

弃籍税提议与一般提议分析方法

(图源:pixabay)

据报道在两会期间有代表提出开征弃籍税,以清缴与清算放弃中国国籍人士的个人财产与公司财产的应缴税款。具体建议无非围绕加强相关立法与监管,在此就不多做讨论,需要强调的是这个只是两会众多提案之一,并不代表一定会通过,就算通过也需要进行相关的修法与研究和颁布执行办法的程序,高净值人士与有移民倾向的人士也无须太过担心。

以下观点仅代表笔者意见,与公司无关

笔者分享一下对提案的一些个人解读,如果有任何不同意见与建议欢迎留言与探讨,也希望能帮到大家更好地把握社会的一些发展方向与潜在的投资机会。

1.首先要了解代表人的背景,包括所代表的利益以及其主要言论还有往年的提案内容。虽说大部分人提议的初衷都是为了整体社会福利的提高与社会进步,但是很多时候掺杂了个人利益与所代表的群体的利益。

2.其次,要看提案是否以前曾经提出过,以前不获通过不代表现在就不会通过,要结合当时的条件是否成熟来考量。

3.有些提案的提出不是为了解决具体的问题,可能单纯就是为了吸引眼球,为了试探相关人士的反应激烈程度。有些提案就近期社会热点提出一些所谓的解决方案,但是没有详细计算或者分析该方案的执行难度与执行成本收益比,没有顾及由此利益受损的关联方。

中国税务居民定义与认定

要实施弃籍税难免要界定一些相关的概念,定义一些关键的名词,而税务(税收)居民这个概念笔者认为极为重要。

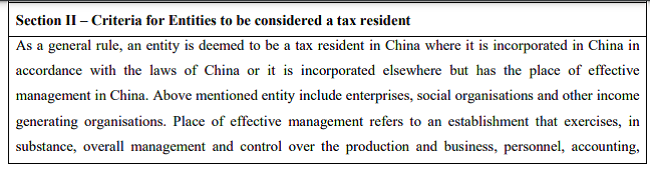

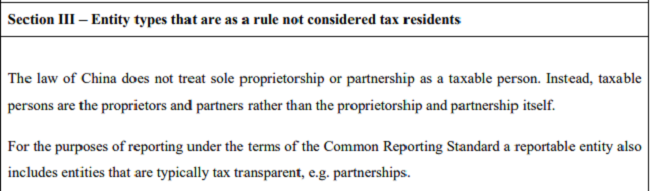

世界主要国家的税收居民界定可以在OECD官网查到,笔者在此只列出中国与中国香港个人(企业)税务居民的定义,如果想了解其他国家的可以在OECD官网查询或者发信息与笔者沟通。

中国税务居民

中华人民共和国企业所得税法

第一条 在中华人民共和国境内,企业和其他取得收入的组织(以下统称企业)为企业所得税的纳税人,依照本法的规定缴纳企业所得税。个人独资企业、合伙企业不适用本法。

第二条 企业分为居民企业和非居民企业。本法所称居民企业,是指依法在中国境内成立,或者依照外国(地区)法律成立但实际管理机构在中国境内的企业。 本法所称非居民企业,是指依照外国(地区)法律成立且实际管理机构不在中国境内,但在中国境内设立机构、场所的,或者在中国境内未设立机构、场所,但有来源于中国境内所得的企业。

中华人民共和国个人所得税法

第二条 个人所得税法所称在中国境内有住所,是指因户籍、家庭、经济利益关系而在中国境内习惯性居住;所称从中国境内和境外取得的所得,分别是指来源于中国境内的所得和来源于中国境外的所得。

第四条 在中国境内无住所的个人,在中国境内居住累计满183天的年度连续不满六年的,经向主管税务机关备案,其来源于中国境外且由境外单位或者个人支付的所得,免予缴纳个人所得税;在中国境内居住累计满183天的任一年度中有一次离境超过30天的,其在中国境内居住累计满183天的年度的连续年限重新起算。

第五条 在中国境内无住所的个人,在一个纳税年度内在中国境内居住累计不超过90天的,其来源于中国境内的所得,由境外雇主支付并且不由该雇主在中国境内的机构、场所负担的部分,免予缴纳个人所得税。

符合条件的税务居民可以到当地税务机关申请。

(图源:OECD)

香港居民身份证明定义与认定

居民身份证明书是一份由香港主管当局向香港居民发出的文件,用作证明其香港居民身份,以能申请享受全面性避免双重课税协定 / 安排下的待遇。

居民身份证明书是一份足以证明香港居民的居民身份的文件。一般而言,如果有关全面性避免双重课税协定/安排的表格并非由税务局发出,税务局并不会在其上签名或盖章,由奥地利、比利时及卢森堡发出的表格则例外。

在香港与有关的税务管辖区签订的全面性避免双重课税协定 / 安排生效后,香港主管当局才会发出居民身份证明书。一般而言,就每一份全面性避免双重课税协定 / 安排,你每一年只会获发一份居民身份证明书。

香港主管当局当尽力协助香港居民申请全面性避免双重课税协定 / 安排下其可享有的所有待遇,但如果该人士明显地不可享受有关待遇时,香港主管当局可拒绝发出居民身份证明书。因此,假如该人士并不符合全面性避免双重课税协定 / 安排内有关条文订明享受相关待遇的条件,则可能出现该人士不获发居民身份证明书的情况。对于遵守全面性避免双重课税协定 / 安排内的条款和维护其宗旨,香港主管当局尤其重视,不会向那些明显不可获外地税项宽免的人士发出居民身份证明书。

如果香港主管当局有理由相信该人士并不可享受全面性避免双重课税协定 / 安排下的待遇,在决定是否发出居民身份证明书前,香港主管当局或会要求该人士提供进一步资料。若缔约伙伴对该人士是否可享受有关待遇一事存疑,则香港主管当局可能会进行资料交换,以助确定该人士是否可获有关待遇。

该人士亦须留意,获发居民身份证明书并不保证其申请享受全面性避免双重课税协定 / 安排待遇一事将会成功。该人士是否可获外地税项宽免将由缔约伙伴作出最终决定。缔约伙伴会就该人士是否符合所有相关条件和是否可享受有关待遇作出决定。如香港居民认为缔约伙伴不应拒绝给予其应享有的待遇,香港主管当局会考虑按照相关的全面性避免双重课税协定 / 安排中的相互协商程序,与该缔约伙伴进行磋商。

为协助香港主管当局决定是否可发出居民身份证明书,任何人士须在提交申请时提供相关的资料。

谁可申请

一般而言,以下人士可申请居民身份证明书:

1.通常居住于香港的个人;

2.在某课税年度内在香港逗留超过180天或在连续两个课税年度(其中一个是有关的课税年度)内在香港逗留超过300天的个人;

3.在香港成立或组成的公司 / 合伙 / 信托 / 团体;

4.在香港以外成立或组成但在香港管理或控制的公司 / 合伙 / 信托 / 团体。

在OECD官网也能查到对应的规定。

最后更新时间:2022-03-10 阅读:184次

下一篇:泰国商标介绍