报税进行时 | 以“低税率”闻名的香港,税率到底有多低?

企业及个人客户可于香港享有简单透明的税制以及低廉的税负。香港税务的优胜之处在于只设三项直接税,并设有额制度,使税负得以减轻。

(图源:pexels)

2020/21年度的税费优惠

根据香港今年的《财政预算案》,香港居民(公司和个人)可宽减2020/21年度利得税、薪俸税和个人入息课税,上限为10,000港元。对此,税务局会在税单上作出相应的税款宽减。

此外,香港公司的商业登记费也可宽免一年,时限为:2021年4月1日至2022年3月31日。具体执行细则如下:

● 针对一站式登记的香港公司,如成立法团的递呈是在2021年4月1日至2022年3月31日期间(“宽免期”)提出,须缴付的费用可减少2,000元。

● 针对其他情况,在宽免期开始生效的商业登记证或分行登记证须缴付的费用,可分别减少2,000元及73元。

了解香港报税

01、了解报税时间

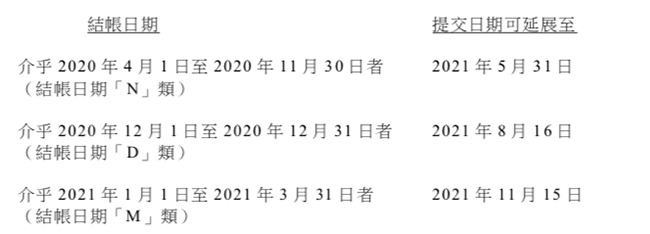

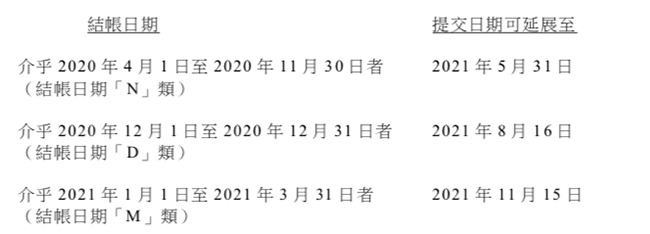

不同类型香港公司的做账报税时间要求不同,具体要求如下:

● 新成立的香港公司第一次报税时间为:自成立日的18个月内,可任意选取时间;收到利得税表后,根据结账月份在税务局规定的时间内申报。

● 非新成立的香港公司的报税时间为:根据本公司财务年结日,按时递交经审计的财务报表(financial statement)和报税表(tax return)。

税务局收到报税表后,会评估缴税情况,并发出缴税单(tax demand note)。如不按照缴税单缴纳税收则会有「5%-10%的税务附加费的罚款」,如拒之不理,香港法院将发出传票提起民事诉讼。

(图源:pexels)

02、不可以不报税

无论是有运营还是无运营,所有的香港公司都需要进行税收申报。

无营运、无收入、无利润,都不是不申报的理由,都属于违法行为。如果香港公司不报税,后果会很严重,可能会被检控,甚至被处以三倍于应纳税额的罚款。

03、部分公司可以延期报税

如果一家香港公司聘请有税务代表,那么,提交给税务局2020/21年度利得税报税表的期限,可做相应延展,具体如下:

04、所有香港公司必须审计

所有香港公司,均须由外部审计师(香港叫核数师)对上一年度的公司财务账目进行审计,出具审计报告,并据此向香港税务局报税。

特别提醒:香港公司的审计必不可少!虽然是否存档审计账目是香港税务局局长规管,而是否要审计则由香港公司注册处所制定的《公司条例》规管。

香港《公司条例》明确规定,香港公司账目都必须审计,以向股东、董事及税务局报告公司财务状况。

香港公司的审计报告意见主要分为以下几类:

- 无保留意见 (Unqualified opinion)

- 保留意见 (Qualified opinion)

- 否定意见 (Adverse opinion)

- 无法表示意见 (Disclaimer of opinion)

香港税收居民判定及缴税

一直以来,香港的低税率及简单税制对内地投资者非常有吸引力。香港对营商利润征税的准则 香港采用地域来源原则。先看看香港税务居民的界定:

01、税务居民的判定

* 个人

符合以下任一条件的个人视为中国香港税收居民:

(a)通常(ordinarily)居住于香港的个人;

(b)在某纳税年度内在中国香港停留超过180天或在连续两个纳税年度(其中一个是有关的纳税年度)内在香港停留超过300天的个人;

如果个人在香港有自己或家人所居住的永久性的家,则该个人一般会被视为“通常居住于中国香港”。具体的法律规定为:

(a)“通常居所”是指个人除了偶然或临时离境的情况下,持续地在中国香港居住的居所。

(b)要被视为通常居住在中国香港的个人,该个人除临时性或偶然性离境一定时间外,必须习惯性(habitually)及通常性(normally)居住在中国香港。

通常居住的概念是指个人在香港居住是出于自愿并以定居为目的,具有一定的持续性,并且不论时间长短,为其当前生活的惯常状态。

在确定个人停留在中国香港的天数时,如在中国香港境内停留不足1天的,按1天计算。

非居民是否在香港纳税的判定条件:收入是否来源于香港境内。

(图源:pexels)

*实体

符合以下任一条件的实体视为中国香港税收居民:

(a)(当实体为公司时)在中国香港境内注册成立的公司,或者于中国香港境外注册,但其主要管理或控制在中国香港境内进行的公司;

(b)(当实体为非公司时)根据中国香港法律设立的实体,或者在其他国家或地区的法律设立,但其主要管理或控制在中国香港境内进行的实体。

02、利得税(企业所得税)

香港对各行业、专业或商业于香港产生或得自香港的利润征收利得税。法团业务税率为16.5%,非法团业务的税率则为15%。

举个例子,在中国的A公司和在香港经营的B公司,一年的盈利同样为1亿元(不考虑汇率的情况下)。该年A公司应缴纳约6,000万元的税,而B公司只需要缴纳1650万元,相比之下B公司就比A公司赚多了4000多万元的利润,几乎是半年的盈利!

此外,企业收取的股息也可获豁免利得税,香港亦不征收资本增值税。企业和个人(金融机构除外)存放在认可银行的存款利息收入,可获豁免所得税。亏损可无限期结转以扣减税款。

在利得税两级制方面,企业的首200万元利润税率,进一步降至8.25%,即首200万元利润的利得税减半,200万元利润以上则以标准税率16.5%计算(集团内一家公司享受优惠税率)。

宽松的额制度:对于因兴建工业楼宇和建筑物而产生的资本支出,在支出该年,这笔支出的20%可,其后每年的4%;商业楼宇每年也享有4%的折旧额。翻修商用楼宇而产生的资本支出,分5年等额扣除。如果由最终用户持有,与制造业有关的工业装置及机械、电脑硬件、软件及开发成本的支出,可实时扣除100%。

其他可扣税项目:这些项目包括借入资金的利息、楼宇和占用土地的租金、雇员工资、坏帐、商标和专利注册费、科学研究支出,以及雇员退休计划供款等。

(图源:pexels)

2020/21年度的税费优惠

根据香港今年的《财政预算案》,香港居民(公司和个人)可宽减2020/21年度利得税、薪俸税和个人入息课税,上限为10,000港元。对此,税务局会在税单上作出相应的税款宽减。

此外,香港公司的商业登记费也可宽免一年,时限为:2021年4月1日至2022年3月31日。具体执行细则如下:

● 针对一站式登记的香港公司,如成立法团的递呈是在2021年4月1日至2022年3月31日期间(“宽免期”)提出,须缴付的费用可减少2,000元。

● 针对其他情况,在宽免期开始生效的商业登记证或分行登记证须缴付的费用,可分别减少2,000元及73元。

了解香港报税

01、了解报税时间

不同类型香港公司的做账报税时间要求不同,具体要求如下:

● 新成立的香港公司第一次报税时间为:自成立日的18个月内,可任意选取时间;收到利得税表后,根据结账月份在税务局规定的时间内申报。

● 非新成立的香港公司的报税时间为:根据本公司财务年结日,按时递交经审计的财务报表(financial statement)和报税表(tax return)。

税务局收到报税表后,会评估缴税情况,并发出缴税单(tax demand note)。如不按照缴税单缴纳税收则会有「5%-10%的税务附加费的罚款」,如拒之不理,香港法院将发出传票提起民事诉讼。

(图源:pexels)

02、不可以不报税

无论是有运营还是无运营,所有的香港公司都需要进行税收申报。

无营运、无收入、无利润,都不是不申报的理由,都属于违法行为。如果香港公司不报税,后果会很严重,可能会被检控,甚至被处以三倍于应纳税额的罚款。

03、部分公司可以延期报税

如果一家香港公司聘请有税务代表,那么,提交给税务局2020/21年度利得税报税表的期限,可做相应延展,具体如下:

04、所有香港公司必须审计

所有香港公司,均须由外部审计师(香港叫核数师)对上一年度的公司财务账目进行审计,出具审计报告,并据此向香港税务局报税。

特别提醒:香港公司的审计必不可少!虽然是否存档审计账目是香港税务局局长规管,而是否要审计则由香港公司注册处所制定的《公司条例》规管。

香港《公司条例》明确规定,香港公司账目都必须审计,以向股东、董事及税务局报告公司财务状况。

香港公司的审计报告意见主要分为以下几类:

- 无保留意见 (Unqualified opinion)

- 保留意见 (Qualified opinion)

- 否定意见 (Adverse opinion)

- 无法表示意见 (Disclaimer of opinion)

香港税收居民判定及缴税

一直以来,香港的低税率及简单税制对内地投资者非常有吸引力。香港对营商利润征税的准则 香港采用地域来源原则。先看看香港税务居民的界定:

01、税务居民的判定

* 个人

符合以下任一条件的个人视为中国香港税收居民:

(a)通常(ordinarily)居住于香港的个人;

(b)在某纳税年度内在中国香港停留超过180天或在连续两个纳税年度(其中一个是有关的纳税年度)内在香港停留超过300天的个人;

如果个人在香港有自己或家人所居住的永久性的家,则该个人一般会被视为“通常居住于中国香港”。具体的法律规定为:

(a)“通常居所”是指个人除了偶然或临时离境的情况下,持续地在中国香港居住的居所。

(b)要被视为通常居住在中国香港的个人,该个人除临时性或偶然性离境一定时间外,必须习惯性(habitually)及通常性(normally)居住在中国香港。

通常居住的概念是指个人在香港居住是出于自愿并以定居为目的,具有一定的持续性,并且不论时间长短,为其当前生活的惯常状态。

在确定个人停留在中国香港的天数时,如在中国香港境内停留不足1天的,按1天计算。

非居民是否在香港纳税的判定条件:收入是否来源于香港境内。

(图源:pexels)

*实体

符合以下任一条件的实体视为中国香港税收居民:

(a)(当实体为公司时)在中国香港境内注册成立的公司,或者于中国香港境外注册,但其主要管理或控制在中国香港境内进行的公司;

(b)(当实体为非公司时)根据中国香港法律设立的实体,或者在其他国家或地区的法律设立,但其主要管理或控制在中国香港境内进行的实体。

02、利得税(企业所得税)

香港对各行业、专业或商业于香港产生或得自香港的利润征收利得税。法团业务税率为16.5%,非法团业务的税率则为15%。

举个例子,在中国的A公司和在香港经营的B公司,一年的盈利同样为1亿元(不考虑汇率的情况下)。该年A公司应缴纳约6,000万元的税,而B公司只需要缴纳1650万元,相比之下B公司就比A公司赚多了4000多万元的利润,几乎是半年的盈利!

此外,企业收取的股息也可获豁免利得税,香港亦不征收资本增值税。企业和个人(金融机构除外)存放在认可银行的存款利息收入,可获豁免所得税。亏损可无限期结转以扣减税款。

在利得税两级制方面,企业的首200万元利润税率,进一步降至8.25%,即首200万元利润的利得税减半,200万元利润以上则以标准税率16.5%计算(集团内一家公司享受优惠税率)。

宽松的额制度:对于因兴建工业楼宇和建筑物而产生的资本支出,在支出该年,这笔支出的20%可,其后每年的4%;商业楼宇每年也享有4%的折旧额。翻修商用楼宇而产生的资本支出,分5年等额扣除。如果由最终用户持有,与制造业有关的工业装置及机械、电脑硬件、软件及开发成本的支出,可实时扣除100%。

其他可扣税项目:这些项目包括借入资金的利息、楼宇和占用土地的租金、雇员工资、坏帐、商标和专利注册费、科学研究支出,以及雇员退休计划供款等。

最后更新时间:2021-05-20 阅读:199次